圖:未來樓市政策的突破口,更多體現在限購限售的全面放開。

內地「住房收儲」傳聞擾動資本市場。本周一(29日)A股地產板塊飆升6.67%,創出近四年來最大單日漲幅。坊間消息稱,財政部擬成立統一平台,收購各地「滯銷」商品房,再投放到租賃市場,藉此解決樓市出清難題。本文試圖從三個層面分析該項操作的可行性:錢從哪來?如何盈利?怎樣協調?

關於「國家隊」出手降庫存的提議,房地產業界長期都有呼籲。近期已有多地政府採取「以舊換新」的樓市政策,而4月30日召開的中央政治局會議也提出,「統籌研究消化存量房產和優化增量住房的政策措施」,政策動向進一步打開市場想像空間。

多地開展「以舊換新」

4月初鄭州市政府宣布,為刺激居民購置新房,計劃回購5000套二手房。而回購後的二手房直接作為租賃房運營,將獲得銀行支持租賃房經營性貸款的支持。市政府預計,「以舊換新」有望消化全市2%的新房庫存。其後,深圳、南京等一線城市也做出積極響應。據中國指數研究院最新統計,目前支持商品房「以舊換新」的地區已超過四十個。

目前樓市癥結在於新房銷售低迷,導致房企資金流壓力高企。截至2月底,全國百城新建商品住宅庫存規模仍達4.99億平方米。鑒於地方政府財力有限,新房去庫存又如此關鍵,由中央政府牽頭推動「住房收儲」,其風險化解效果可能更為理想。但亦須承認的是,該模式的實現難度並不低。

首先是資金來源問題。市場猜測,收儲資金將通過發行特別國債的方式籌措。然而,眼下全國新房庫存5億平方米,住宅市場均價達每平米9778元,若以50%的收儲折價水平計算,資金規模至少達2.4萬億元,無疑將大幅加重財政負擔。其中還牽扯到央地權責的不匹配:發行國債是中央政府加槓桿,但租賃房運營擴充的是地方政府收入。

租金回報存在門檻

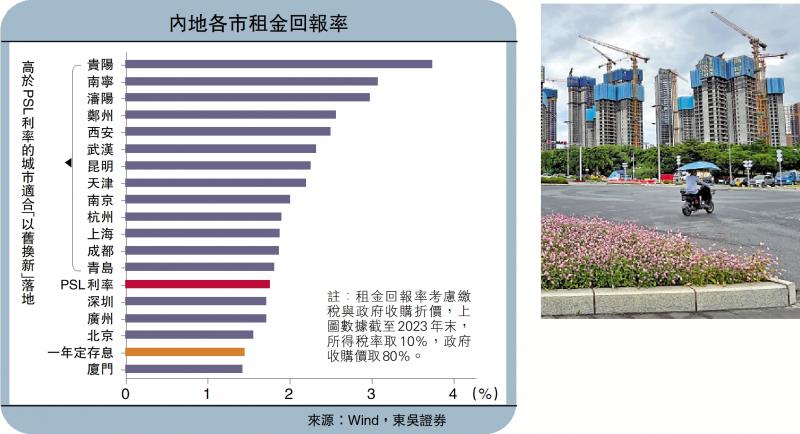

其次,即便從「算總賬」的角度來看,借債投資也是要看回報收益的。即使說,租賃房的租金收入要覆蓋政府借債成本。以PSL(抵押補充貸款)利率作為成本參考,經東吳證券測算,考慮繳稅及政府從市場收購房屋的折價後,包括北深廣在內的一線城市,以及部分核心二線城市的租金回報率,相較PSL利率並不具有吸引力(見配圖)。相較而言,鄭州、昆明、貴陽等二線省會城市的租金回報「性價比」更高,可視作潛在的「住房收儲」試點區域。

再次,「住房收儲」還與「三大工程」任務存在目標衝突。國務院於2023年10月下發的《關於規劃建設保障性住房的指導意見》(14號文)提出:計劃未來五年在上海、北京、深圳等35個300萬人口以上城市率先試點,建成600萬套保障性住房。為配合14號文的順利落實,中央政府還從今年開始發行超長期特別國債。如果在全國開展「住房收儲」計劃,意味着租賃市場供給將大規模增加,與保障房制度建設存在協調難題。

綜合以上分析,筆者認為,假設「住房收儲」真的推出,其試點範圍可能僅限於二級省會城市,涉及資金規模也不會很大,主要由政策性銀行貸款給國央企地產商進行操作。未來樓市政策的突破口,更多體現在限購限售的全面放開。